Tu declaración anual para “Personas Físicas” en forma Automática y de la manera más sencilla, a través de los siguientes pasos:

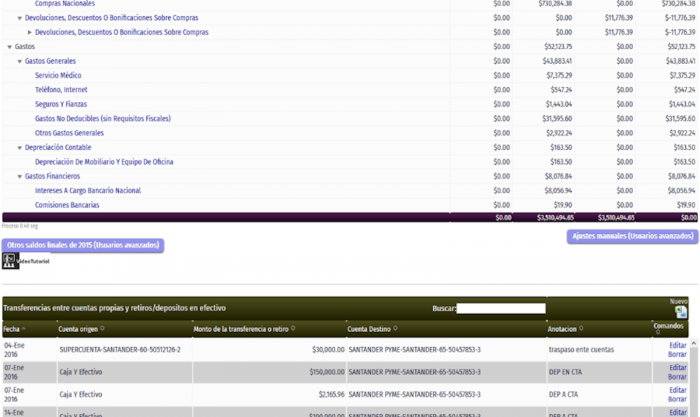

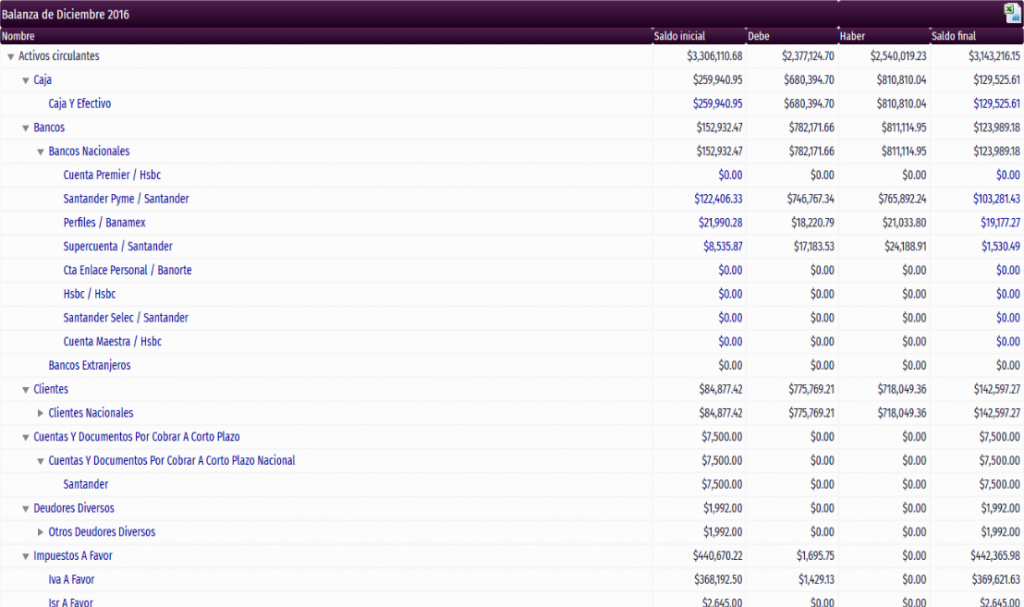

- Verifica los saldos iniciales del mes de enero del ejercicio a declarar, tomando en cuenta que en la balanza inicial nos dé “0” en los totales.

- Verifica que tus pólizas estén perfectamente cuadradas.

- Revisa mes con mes tu balanza al final si existe un descuadre, esto es que el saldo final no sea “0” el sistema te avisa que hay alguna o algunas pólizas no cuadradas adecuadamente, da clic y te posicionas en las pólizas en seguida abre el XML y verifica los saldos, pudiendo cuadrarla manualmente o el sistema te la cuadra en automático.

- Así mismo checa que las balanzas no arrojen saldos en rojo, lo que significa que no estaría debidamente conciliadas las cuentas, en su caso bancos, por lo que se procedería a conciliarlos.

- Revisa que tus CFDIS de ingresos con método de pago PPD (pago en parcialidades o diferido) estén debidamente timbrados con su respectivo RP (recibo de pago) en su caso procede a timbrarlos, abre la factura y en el concepto de pago puedes timbrar dicho CDFI o los que pudieran faltar.

- Revisa que tus CDFIS de gastos con método de pago PPD (pago en parcialidades o diferido) y los cuales hayas pagado tengan su RP (recibo de pago) Nota este chequeo de hecho debe hacerse en forma mensual y sirve para poder deducir los gastos.

- Una vez que has hecho estas revisiones, estas en posición de: GENERAR TU DECLARACION ANUAL EN “DOS POR TRES”

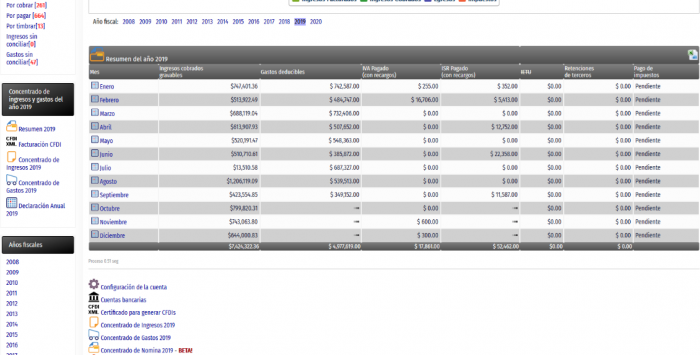

- En la caratula de “RESUMEN DE INGRESOS DE INGRESOS, EGRESOS E IMPUESTOS

- Da Clic en el recuadro izquierdo:

![]()

- Aquí la página te desplega la siguiente ventana:

- Ahí nos posicionamos en el recuadro de Cierre Automático y le damos clic

![]()

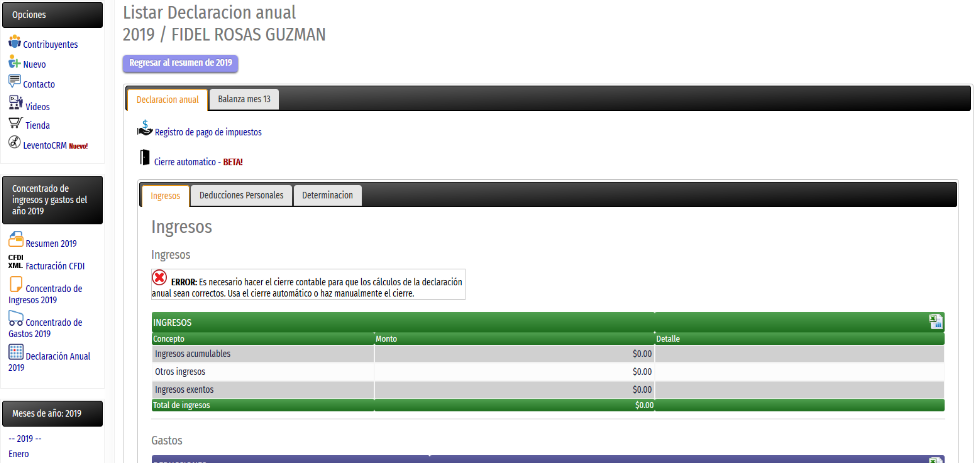

- Nos desplega la siguiente ventana

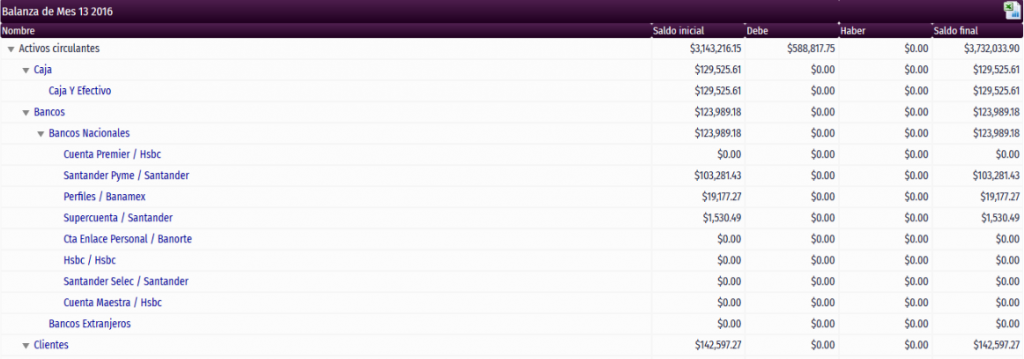

- Aquí de acuerdo a tu actividad si llevas inventarios, pondrías la cantidad que determinaste en tus hojas de trabajo al 31 de diciembre o si tu actividad es de servicios pues pondrías la cantidad de “0” y el sistema te elabora en forma automática “El Cierre Contable” generando la balanza “del mes 13”, como un tip ya debimos haber registrado nuestras provisiones y ajustes correspondientes en nuestra balanza del mes de diciembre, misma que deberá estar debidamente cuadrada y sin saldos en rojo.

- Una vez verificado lo anterior damos clic en “Generar” y en cuestión de segundos el sistema nos visualiza la “BALANZA DEL MES 13” con su cierre contable., aquí es importante saber que el cierre contable nos sirve para cerrar como su nombre lo indica contablemente un período de tiempo, en este caso el año que estamos concluyendo y poder enterar al fisco nuestros resultados a través de la Declaración anual que pueden ser “pérdidas o Ganancias” y de ahí se deriva el pago del ISR o en su caso si nuestros pagos provisionales fueron mayores una devolución de impuestos.

- Aquí nuestra balanza del mes 13 donde se aprecia los saldos de las cuentas de resultados canceladas y el resultado en este caso es “perdida Contable”. Una vez habiendo llevado a cabo este paso damos clic en el recuadro

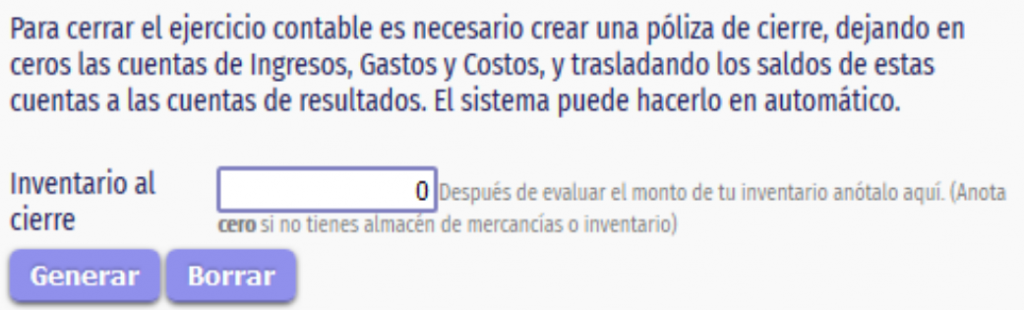

![]()

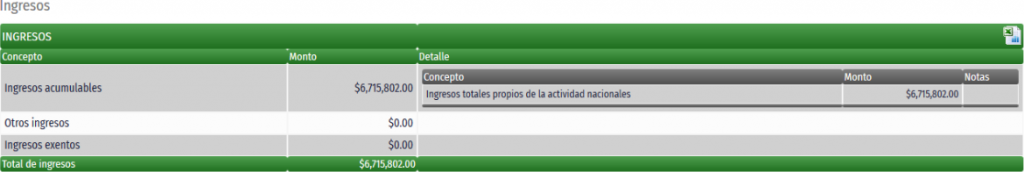

- Nos muestra en primer término los ingresos:

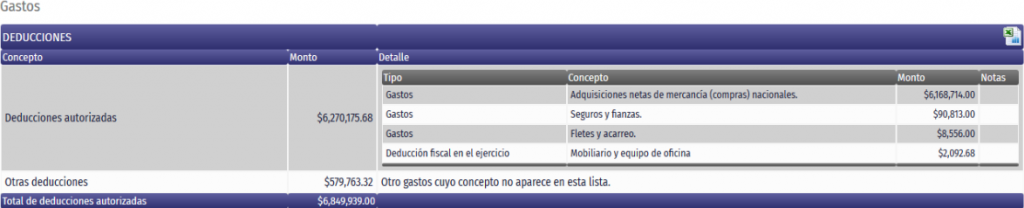

- En el segundo recuadro tenemos los gastos:

- En el tercero si es el caso veremos los estímulos obtenidos:

- Y como vemos no hay registro por no ser el caso.

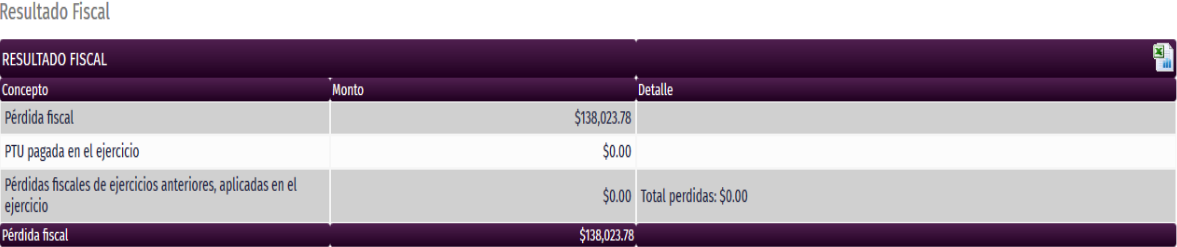

- En el siguiente recuadro tenemos el “Resultado Fiscal”

- Como resultado en este caso una perdida fiscal de $138,023.38

- A continuación, el sistema nos lista los pagos provisionales que hicimos en el año y que debimos haber registrado dentro de los meses correspondientes:

- Este pago de $18,389.00 al haber obtenido perdidas lo podemos bien compensar o solicitar la devolución al SAT.

- A continuación, tenemos las retenciones que nos hubieran hecho en su caso las personas morales a las cuales les hayamos prestado un servicio.

- Y si por alguna razón tuvimos ingresos del extranjero en el siguiente recuadro lo veremos.

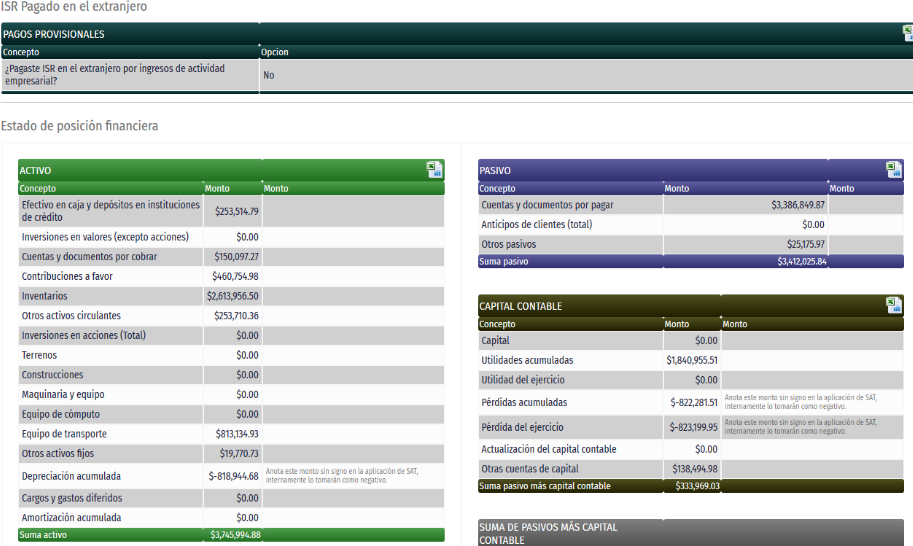

- Por último, tenemos nuestro estado de posición financiera:

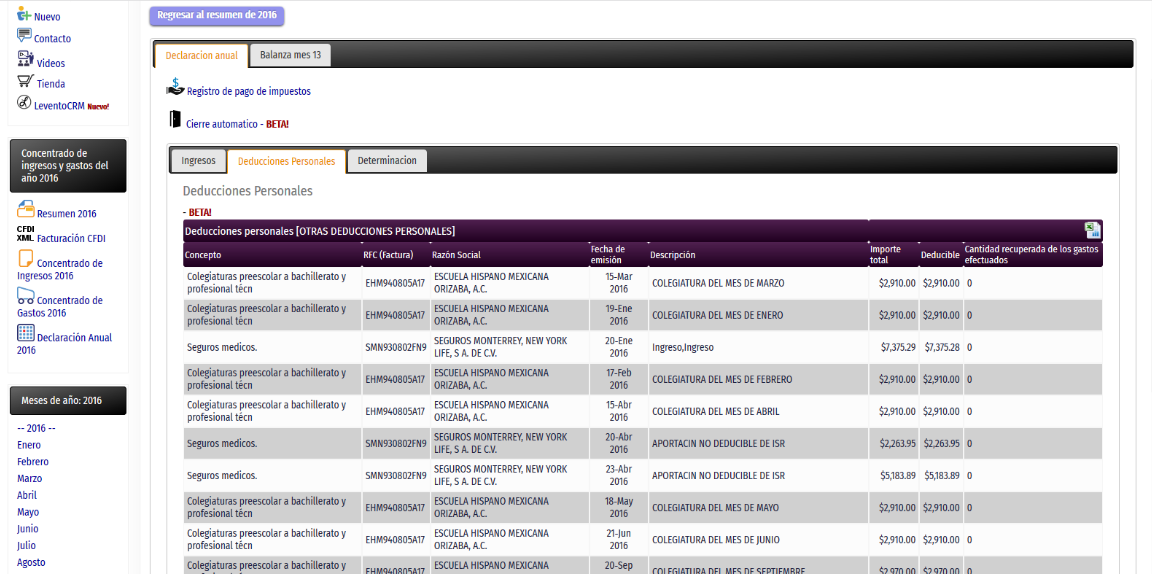

- De aquí pasamos a la sección Deducciones Personales

- Nos lista todas las deducciones a las que tenemos derecho como en su caso:

- Gastos Médicos

- Honorarios médicos, dentales y por servicios profesionales en materia de psicología y nutrición. Son deducibles sólo si son prestados por personas con título profesional legalmente expedido y registrado por las autoridades educativas competentes.

- Gastos hospitalarios y medicinas incluidas en facturas de hospitales.

- Honorarios a enfermeras.

- Análisis o estudios clínicos.

- Compra o alquiler de aparatos para el restablecimiento o rehabilitación del paciente.

- Prótesis.

- Compra de lentes ópticos graduados para corregir defectos visuales. Los lentes son deducibles hasta por un monto de 2 mil 500 pesos, siempre que se describan sus características en el comprobante o se cuente con el diagnóstico de un oftalmólogo u optometrista.

- Primas por seguros de gastos médicos

- Los contribuyentes que adquirieron un seguro de gastos médicos podrán deducir las primas.

- Educación

- Son deducibles las colegiaturas en instituciones educativas privadas con validez oficial de estudios. Desde nivel preescolar hasta bachillerato o equivalente, por los montos siguientes (límite anual de deducción):

- Preescolar: 14,200 pesos.

- Primaria: 12,900 pesos.

- Secundaria: 19,900 pesos.

- Profesional técnico: 17,100 pesos.

- Bachillerato o su equivalente: 24,500 pesos.

- El pago de transporte escolar también es deducible, pero sólo cuando sea obligatorio o cuando para todos los alumnos se incluya dicho gasto de colegiatura.

- Son deducibles las colegiaturas en instituciones educativas privadas con validez oficial de estudios. Desde nivel preescolar hasta bachillerato o equivalente, por los montos siguientes (límite anual de deducción):

- Gastos funerarios

- Intereses por créditos hipotecarios

- Son deducibles los intereses reales devengados y efectivamente pagados por créditos hipotecarios, destinados a la casa habitación del contribuyente, contratados con el sistema financiero, con el Infonavit o Fovissste, siempre que el crédito otorgado no exceda de 750 mil unidades de inversión (UDIS).

- Donativos

- Aportaciones complementarias por retiro

- Gastos Médicos

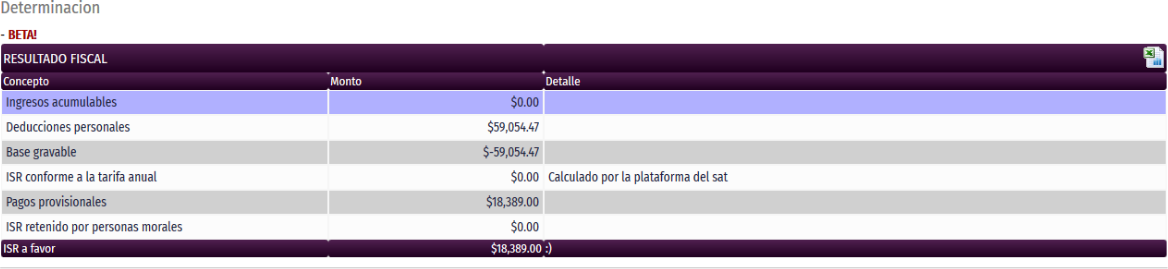

- Y ya por ultimo damos clic en la pestaña Determinación

- Habremos obtenido nuestro “Resultado Fiscal”

En “Hora buena” estas ya listo para presentar tu declaración anual, solo tienes que abrir la página del Sat.

Con tu RFC y contraseña o si lo deseas con tu firma electrónica y vacias los datos de calcimp conforme te lo vaya pidiendo el SAT.